Ponad półtora miliarda złotych – tyle wynoszą przeterminowane zaległości finansowe firm z branży budowlanej. Spośród 45 tys. dłużników, 68 proc. stanowią mikrofirmy i do nich należy też większość zadłużenia notowanego w KRD. Wskaźniki koniunktury poprawiają się i coraz więcej firm prognozuje poprawę płynności. Ale szukające finansowego wsparcia przedsiębiorstwa nie zawsze mogą liczyć na przychylność banków. Stały się za to klientem numer 1 dla firm faktoringowych.

Według danych Głównego Urzędu Statystycznego, w maju wskaźnik ogólnego klimatu koniunktury (NSA) w budownictwie kształtował się na poziomie minus 2,3 (przed miesiącem minus 2,6). W stosunku do kwietnia br. poprawę koniunktury sygnalizuje 11,2 proc. przedsiębiorstw, a jej pogorszenie – 13,5 proc. (przed miesiącem odpowiednio 11,7 proc. i 14,3 proc.). Pozostałe przedsiębiorstwa uznają, iż ich sytuacja nie ulega zmianie. „Diagnozy w zakresie portfela zamówień i sytuacji finansowej poprawiają się trzeci miesiąc z rzędu, choć przez cały czas pozostają negatywne” – czytamy w raporcie GUS. Przedsiębiorcy zgłaszający bariery najczęściej wskazują na trudności związane z kosztami zatrudnienia. Mniej znaczący jest natomiast wzrost cen robót budowlano-montażowych.

Na umiarkowany optymizm w tym sektorze wskazują również prognozy Barometru EFL. W II kwartale tego roku firmy budowlane spodziewają się wzrostu inwestycji i poprawy płynności finansowej. Na to ostatnie liczy 28 proc. przedsiębiorców (wzrost o 5 pkt proc. względem poprzedniego kwartału). Z kolei 19 proc. firm budowlanych spodziewa się większej liczby inwestycji (to wzrost o 3 pkt proc. w stosunku do początku tego roku). Wciąż jednak zdecydowana większość respondentów (64 proc.) prognozuje, iż pozostaną one na niezmienionym poziomie.

Ćwierć miliarda wzajemnych długów

Tym mieszanym nastrojom w sektorze budowlanym towarzyszą utrzymujące się problemy finansowe. Łączne zadłużenie branży, według danych Krajowego Rejestru Długów Biura Informacji Gospodarczej, wynosi 1,55 mld zł. To prawie o 10 proc. więcej niż rok wcześniej.

Najwięcej, bo 733 mln zł są winne wierzycielom firmy wykonujące specjalistyczne roboty budowlane, drugim najbardziej zadłużonym sektorem budownictwa są roboty budowlane związane ze wznoszeniem budynków (646 mln zł), a najmniej do spłaty mają budowniczy obiektów inżynierii lądowej i wodnej – 175 mln zł. Średni dług przypadający na jednego dłużnika to 34,3 tys. zł.

Blisko 868 mln zł, firmy budowlane zalegają wierzycielom z branży finansowej (bankom, firmom leasingowym i ubezpieczeniowym, a także funduszom sekurytyzacyjnym, które odkupiły wierzytelności od banków i innych instytucji finansowych). Branży handlowej są winne ponad 237 mln zł, operatorom telekomunikacyjnym – 53,5 mln zł, a firmom energetycznym – 27 mln zł. Palący problem to jednak wzajemne długi sektora, które cały czas rosną. w tej chwili stanowią 252,5 mln zł, czyli 16 proc. całego zadłużenia, podczas gdy jeszcze 5 lat temu było to 10 proc.

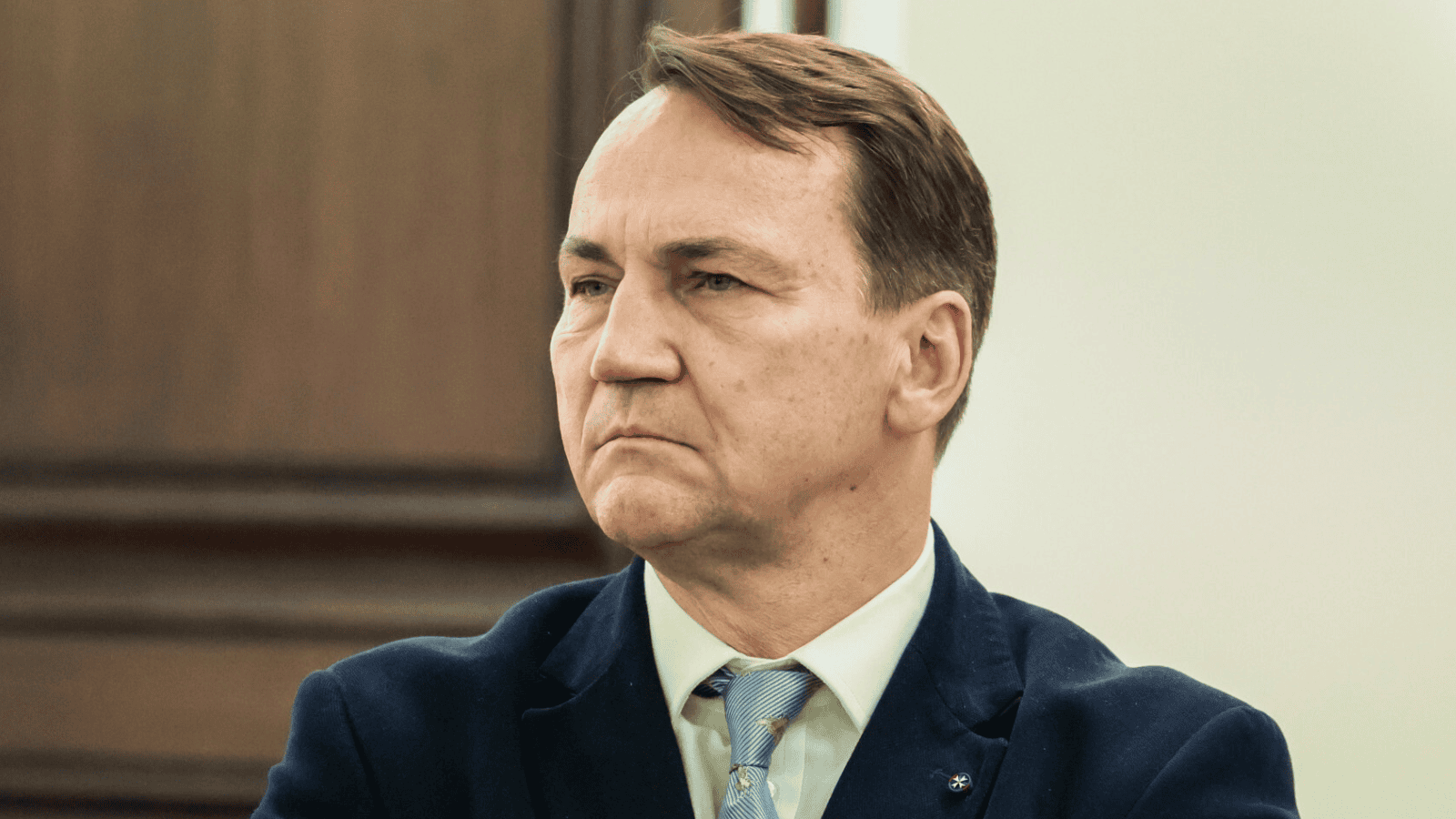

– Analiza wiarygodności płatniczej KRD pokazuje, iż 16 procent wszystkich firm budowalnych ma niski lub bardzo niski scoring. Oznacza to, iż kooperacja z nimi może być ryzykowna. Nieco gorzej wygląda sytuacja, jeżeli przyjrzymy się tylko firmom najbardziej aktywnym na rynku, czyli tym wnioskującym o kredyty, pożyczki, leasing i często weryfikowanym w Krajowym Rejestrze Długów. Wówczas zobaczymy tutaj znaczący wzrost liczby firm z przeciętną i niską wiarygodnością płatniczą – zauważa Adam Łącki, prezes Zarządu Krajowego Rejestru Długów BIG i dodaje: – Zdecydowanie najniższą wiarygodność płatniczą mają firmy zajmujące się realizacją projektów budowlanych związanych ze wznoszeniem budynków. W ich przypadku odsetek przedsiębiorstw z najlepszymi ocenami nieznacznie przekracza 50 procent. Wiarygodność płatnicza niemal 3 na 10 firm z tego podsektora jest przeciętna, a 2 z 10 niska lub bardzo niska – podsumowuje prezes KRD.

Budownictwo już dziś jest w pierwszej trójce branż najbardziej zagrożonych upadłością. Według danych Centralnego Ośrodka Informacji Gospodarczej, w 2023 r. upadłość ogłosiło 55 firm budowalnych, a 595 rozpoczęło restrukturyzację.

1 rok temu

1 rok temu